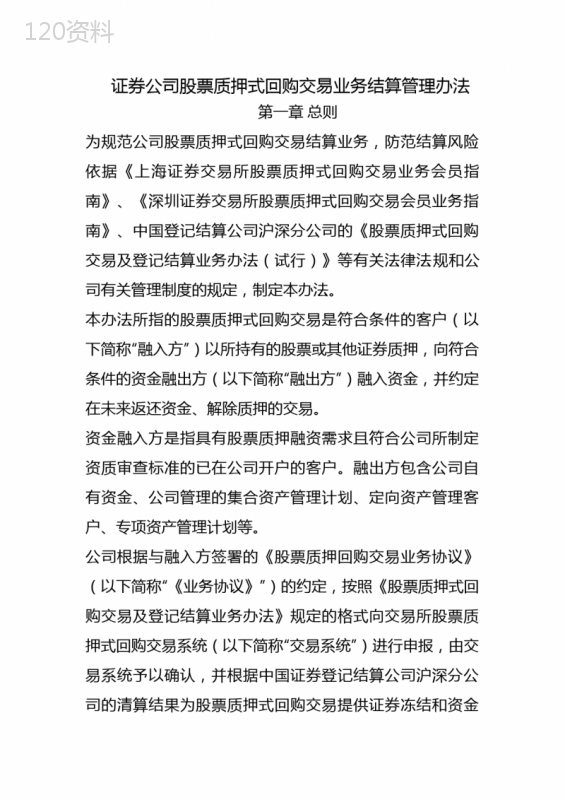

证券公司股票质押式回购交易业务结算管理办法模版

本作品内容为证券公司股票质押式回购交易业务结算管理办法模版,格式为 docx ,大小 24448 KB ,页数为 16页

('证券公司股票质押式回购交易业务结算管理办法第一章总则为规范公司股票质押式回购交易结算业务,防范结算风险依据《上海证券交易所股票质押式回购交易业务会员指南》、《深圳证券交易所股票质押式回购交易会员业务指南》、中国登记结算公司沪深分公司的《股票质押式回购交易及登记结算业务办法(试行)》等有关法律法规和公司有关管理制度的规定,制定本办法。本办法所指的股票质押式回购交易是符合条件的客户(以下简称“融入方”)以所持有的股票或其他证券质押,向符合条件的资金融出方(以下简称“融出方”)融入资金,并约定在未来返还资金、解除质押的交易。资金融入方是指具有股票质押融资需求且符合公司所制定资质审查标准的已在公司开户的客户。融出方包含公司自有资金、公司管理的集合资产管理计划、定向资产管理客户、专项资产管理计划等。公司根据与融入方签署的《股票质押回购交易业务协议》(以下简称“《业务协议》”)的约定,按照《股票质押式回购交易及登记结算业务办法》规定的格式向交易所股票质押式回购交易系统(以下简称“交易系统”)进行申报,由交易系统予以确认,并根据中国证券登记结算公司沪深分公司的清算结果为股票质押式回购交易提供证券冻结和资金划付服务。清算部对公司股票质押式回购交易的结算业务实行集中统一管理。第二章账户管理公司或公司定向资产管理客户(证券公司清算模式)作为融出方时,用于股票质押式回购交易相关资金交收的备付金账户为中国证券登记结算公司上海分公司的客户非担保资金交收账户和自有非担保资金交收账户,中国证券登记结算公司深圳分公司的客户资金交收账户和自有资金交收账户(以下如没有特指,均简称为“客户资金交收账户”、“自有资金交收账户”)。上述资金交收账户由清算部统一管理。融出方为公司集合资产管理计划或定向资产管理客户(托管机构清算模式),资金交收账户由托管人统一管理。融入方账户包括客户资金账户和证券账户。客户资金账户用于办理融入方与公司之间的资金明细结算,并记载客户资金余额;客户证券账户使用原有A股证券账户,用于股票质押式回购交易中的标的证券划付,待购回期间,客户不得撤销、变更指定交易及转托管。第三章登记和托管股票质押式回购交易合约的产品登记要素包括但不限于初始交易日、购回交易日、标的证券、股份类别、标的证券数量、初始交易金额、购回交易金额等;股票质押式回购交易合约存续期间,融出方对标的证券及孳息享有质权。标的证券产生无需支付对价的股东权益,如送股、转增股份、现金红利等。标的证券为上海市场的,公司按照上海交易所和中国证券登记结算公司上海分公司的规则,在权益登记日将相应权益一并予以冻结;标的证券为深圳市场的,公司按照深圳交易所和中国证券登记结算公司深圳分公司的规则,在待购回期间,在权益登记日将送股、转增股份划转至客户证券账户且进行冻结;在购回交易日日终或部分解除质押日日终,公司按照中国证券登记结算公司深圳分公司的清算结果,将相应的送股、转增股份解除冻结。待购回期间,标的证券产生的配股,且配股权益登记日(R日)客户证券账户中持有质押的相关标的证券。标的证券为上海市场的,公司按照上海交易所和中国证券登记结算公司上海分公司的规则,在股权登记日计算出融入方应享有的配股权益数量,由融入方自行决定是否行使相关权利标的证券为深圳市场的,若发生配股,融资融券业务部应于权益登记日下一个交易日向交易所申报部分解除质押指令,由中国证券登记结算公司深圳分公司在R+1日闭市后将配股权划转至客户交易单元,由融入方自行决定是否行权。待购回期间,标的证券产生的老股东具有优先配售权利的新发行股票、债券等,且权益登记日(R日)客户证券账户中持有质押的相关标的证券。标的证券为上海市场的,公司按照上海交易所和中国证券登记结算公司上海分公司规则,计算出融入方应享有的优配权益数量,客户自行决定是否行使相关权利;标的证券为深圳市场的,融入方需要通过除质押特别交易单元以外的交易单元行使优先认购权。第四章结算第一节结算原则股票质押式回购交易的结算分为初始交易、购回交易、补充质押、部分解除质押、终止购回、融入方违约后标的证券处置等,按照全额逐笔结算方式在融出方和融入方之间完成证券和资金交收,对单笔交易不做部分交收。股票质押式回购交易结算实行交易对手方之间的货银对付(DVP)制度。股票质押式回购交易结算不提供交收担保。对于涉及资金的股票质押式回购交易的交收时点为T+0日日终,结算顺序位于其他非担保交收品种之后。待购回期间,根据协议约定发生提前购回、延期购回、客户违约或交易终止的,公司向交易所报告交易提前购回、延期购回、客户违约或申报终止购回。第二节初始交易的结算初始交易日(T日),清算部根据业务部门提供的初始交易成交信息生成划款指令。若融出方为自有资金,则在T日16:00前,计划财务部根据清算部指令,将T日初始交易应付资金足额划付至公司自有资金交收账户,并确保其到账。清算部应对其资金到账情况进行确认。若融出方为证券公司结算模式下的资产管理产品,则在T日16:00前,清算部将T日初始交易应付资金足额划付至客户资金交收账户,并确保其到账。若融出方为托管人结算模式下的资产管理产品,则在T日16:00前,由清算部通知托管人足额划付资金,确保T日初始交易应付资金足额。T日16:00,中国证券登记结算公司判断融出方资金交收账户资金是否足额,融入方证券账户证券是否足额,在上述条件均满足的前提下,完成融入方与融出方之间的证券和资金结算。股份结算方面,中国证券登记结算公司将证券账户内相应标的证券进行质押登记(中国证券登记结算公司深圳分公司先将相应数量的标的证券从客户交易单元转托管至质押特别交易单元);资金结算方面,中国证券登记结算公司将记减融出方资金交收账户资金余额,记增融入方资金交收账户余额。若融出方资金交收账户资金余额不足,或融入方证券账户证券余额不足,则融入方与融出方之间初始交易结算失败。若融出方为自有资金,则在T日日终,清算部根据中国证券登记结算公司的清算结果完成融入方与融出方的证券、资金结算;交收成功的,集中交易系统中冻结融入方相关证券并相应增加融入方资金账户余额;法人清算系统中记增融入方相关资金科目,同时等额记减公司自有资金科目交收失败的,公司解冻融入方证券账户内被临时冻结的标的证券。若融出方为证券公司结算模式下的资产管理产品,则在T日日终,公司根据中国结算的清算结果完成融入方与融出方的证券、资金结算;交收成功的,集中交易系统中冻结融入方相关证券并相应增加融入方资金账户余额;法人清算系统中记增融入方相关资金科目,同时等额记减资产管理产品所属营业部客户资金科目。交收失败的,公司解冻融入方证券账户内被临时冻结的标的证券。若融出方为托管人结算模式下的资产管理产品,则在T日日终,托管人根据交易所和中国证券登记结算公司的结算情况完成付款资金的清算记帐。T+1日,融入方资金可取。第三节购回交易的结算购回交易日(T日),清算部根据融资融券业务部提供的购回交易申报成交信息生成划款指令。在T日16:00前,清算部将购回交易应收资金足额划付至公司客户资金交收账户,并确保其到账。T日16:00,中国证券登记结算公司判断融入方资金交收账户资金是否足额,在上述条件均满足的前提下,完成融入方与融出方之间的证券和资金结算。股份结算方面,中国证券登记结算公司沪深分公司将客户证券账户内相应标的证券及孳息解除质押登记(中国结算深圳分公司先将相应数量的标的证券从质押特别交易单元转出);资金结算方面,中国证券登记结算公司沪深分公司将记减公司客户资金交收账户资金余额,记增对应的应收款资金交收账户余额。若公司客户资金交收账户资金余额不足则购回交易结算失败。若融出方为自有资金,则在T日日终,清算部根据中国证券登记结算公司的清算结果完成融入方与融出方的证券、资金结算;交收成功的,集中交易系统中解除冻结融入方相关证券并相应记减融入方资金账户余额;法人清算系统中记增公司自有资金科目,同时等额记融入方相关资金科目。交收失败的,公司解冻融入方证券账户内被临时冻结的资金。若融出方为证券公司结算模式下的资产管理产品,则在T日日终,公司根据中国证券登记结算公司的清算结果完成融入方与融出方的证券、资金结算;交收成功的,集中交易系统中解除冻结融入方相关证券并相应记减融入方资金账户余额;法人清算系统中记增资产管理产品所属营业部客户资金科目,同时等额记减融入方相关资金科目。交收失败的,公司解冻融入方证券账户内被临时冻结的资金。若融出方为托管人结算模式下的资产管理产品,则在T日日终,托管人根据交易所和中国证券登记结算公司的结算情况完成收款资金的清算记帐。T+1日,融入方标的证券可卖。第四节补充质押的结算同初始交易结算。第五节部分解除质押的结算无资金交收,其余同购回交易结算。第六节终止购回的结算无资金交收,其余同购回交易结算。第七节无需支付对价的股东权益结算中国结算上海分公司根据上市公司的公告、证券持有人明细以及初始交易有效成交结果,将相应权益一并予以质押D日(红利支付日),中国结算上海分公司根据其清算的应付融入方证券账户的现金红利予以质押。R日日终(股权登记日)且在待购回期间,中国证券登记结算公司深圳分公司根据上市公司的公告、证券持有人明细以及初始交易有效成交结果,将送股、转增股份划转至融入方证券账户且托管在质押特别交易单元下。在购回交易日日终或部分解除质押日日终,中国证券登记结算公司深圳分公司根据深交所确认的成交数据,将相应的送股、转增股份从质押特别交易单元转出,解除质押登记。D日(红利支付日),且在待购回期间,由中国结算深圳分公司保管。在购回交易日日终或部分解除质押日日终,中国证券登记结算公司深圳分公司根据深交所确认的成交数据将相应的现金红利分派到证券公司客户资金交收账户,解除质押登记。D日,清算部根据收到中国证券登记结算公司沪深分公司的红利金额,完成融入方证券账户应收现金红利的交收。第八节配股的结算R日日终,中国证券登记结算公司上海分公司根据上市公司配股公告、证券持有人明细和初始交易的有效成交结果计算融入方应享有的配股权益数量,融入方自行决定是否行使相关权利。标的证券发生配股的,公司在权益登记日(R日)的次一个交易日(R+1日)向深交所申报部分解除质押指令,经深交所确认后,中国证券登记结算公司公司深圳分公司在R+1日闭市后将配股权划转至客户交易单元,融入方自行决定是否行使相关权利。如果融入方行使了配股权力,证券公司根据中国证券登记结算公司清算数据,计算融入方应享有的配股权益数量。若融入方行使了配股权利,则在配股份额登记日(R′日),公司根据中国证券登记结算公司沪深分公司清算数据,计算融入方应收配股的股票数量。缴款日,中国结算根据其清算的客户证券账户的配股股票数量,在客户担保资金交收账户扣减配股认购金额,配股股份到帐日,中国证券登记结算公司根据其清算结果,增加客户证券账户股票余额。清算部根据中国证券登记结算公司发送的结算数据,减少客户资金账户的余额,在配股到帐日根据中国证券登记结算公司登记的配股数量增加到客户证券账户内。第九节老股东配售方式增发、配售债券的结算R日日终,中国证券登记结算公司上海分公司根据上市公司老股东配售方式增发、配售债券的公告、证券持有人明细和初始交易的有效成交结果,计算融入方应享有的优配权益数量,融入方自行决定是否行使相关权利。优配份额登记日(R′日),中国证券登记结算公司上海分公司根据客户申报优配的情况,计算客户证券账户股票、债券或者权证的份额。标的证券发生老股东配售方式的增发和配售债券,融入方需要通过除质押特别交易单元以外的交易单元行使优先认购权。R日日终,证券公司根据中国证券登记结算公司清算数据,计算融入方应享有的优配权益数量。若融入方行使了优配权利,则在配优配份额登记日(R′日),公司根据中国证券登记结算公司上海分公司清算数据,计算融入方应收优配的股票、债券或者权证份额。D日,中国证券登记结算公司根据其清算的客户证券账户的优配的股票、债券的数量,增加客户证券账户股票、债券余额。D日,清算部根据中国证券登记结算公司交付的优配的股票、债券数量的结算结果,增加客户证券账户股票、债券的余额。第十节交收失败交收失败后,双方按《业务协议》约定处理。对于初始交易交收失败的,则交易取消;对于购回交易交收失败的,双方协商在另一交易日进行购回交易。第五章风险控制公司采取柜台系统前端控制、逐日盯市等手段防范股票质押式回购交易风险。股票质押式回购交易柜台清算数据管理由公司信息技术部负责。清算数据收齐后,信息技术部负责对清算数据的完整、准确性进行验证。法人结算系统清算、柜台系统清算由清算部清算人员严格按照清算操作手册进行,法人结算系统清算、柜台系统清算实行操作人员与操作终端的相互隔离。清算部日常操作中采取有效措施,加强对结算业务突发事件的防范,控制并降低结算风险。(一)对因结算参数设置、清算数据读取不全、人为操作等原因造成清算结果差异的,及时查明原因,回退后重新清算,确保当日清算的准确性。(二)对已查明差错原因,因系统功能限制无法对当日差异处理的,异常差异详细记录清算日志,已备核查,并将异常情况发送经纪业务事业部、融资融券业务部、合规部等相关部门,并于次日跟踪相关部门按照差异处理流程进行具体落实。(三)对影响清算按时完成等异常情况,清算人员需及时通告有关负责人,出具清算异常情况报告,报公司处理。清算部资金划付人员负责按照清算结果产生的交收指令及时完成资金交收,建立股票质押式回购交易各相关账户的核对机制,日终完成账户证券与资金的核对工作。清算部资金划付人员按完成当日净额担保交收及其他非担保交收后,按初始交易金额准备自有资金交收账户的可用头寸,按购回交易金额准备金额客户资金交收账户的可用头寸。清算部配合公司稽核审计部、合规部定期或不定期地对公司约定购回式证券交易结算业务进行检查。第六章违约处置与异常情况处理第一节违约处置公司与客户签署《业务协议》后,因客户原因导致初始交易的证券、资金划付无法完成的,按客户违约处理;因公司原因导致初始交易的证券、资金划付无法完成的,按公司违约处理。到期购回、提前购回或延期购回时,因客户原因导致购回交易或证券、资金划付无法完成的,按客户违约处理因公司原因导致购回交易或证券、资金划付无法完成的,按公司违约处理。客户违约,根据《业务协议》的约定须处置质押标的证券的,对于无限售条件股份,通过交易所进行处置的,按以下程序处理:(一)及时通知交易双方并报告交易所;(二)T日根据《业务协议》约定,向交易所交易系统提交违约处置申报;(三)T日违约处置申报处理成功后,T+1日起公司即可根据《业务协议》的约定处置标的证券,卖出成交后,公司在当日根据中国证券登记结算公司沪深分公司的要求提交申报数据。处置所得优先偿付融出方。公司根据《业务协议》的约定将偿付资金划付到融出方对应的账户;(四)违约处置后,公司向交易所提交终止购回申报。质押标的证券及相应孳息如有剩余的,中国证券登记结算公司沪深分公司根据终止购回申报解除剩余标的证券及相应孳息的质押登记;(五)违约处置完成后,公司向交易所、中国结算沪深分公司和中国证券投资者保护基金有限责任公司提交违约处置结果报告。对于仍处于限售期的有限售条件股份,公司按照《业务协议》的约定处理。因公司原因导致购回交易或证券、资金划付无法完成的,应当于次一交易日报告交易所,并与客户协商延期购回。公司无法延期购回或客户不同意延期购回的,按以下程序处理:(一)公司及时向交易所申报终止购回;(二)公司及时通知客户,并与其按照《业务协议》的约定协商处理;(三)违约处置完成后,公司将违约处置结果向交易所备案。第二节异常情况处理融入方、融出方应与公司约定待购回期间或购回交易日发生异常情况的处理方式,并在异常情况发生时由公司及时向交易所报告。前款所述异常情况包括但不限于:(一)质押标的证券、证券账户或资金账户被司法等机关冻结或强制执行;(二)质押标的证券被作出终止上市决定;(三)集合资产管理计划提前终止;(四)证券公司被暂停或终止股票质押回购交易权限;(五)证券公司进入风险处置或破产程序;(六)交易所认定的其他情形。发生异常情况的,交易各方可以按《业务协议》约定的以下方式处理:(一)提前购回;(二)延期购回;(三)终止购回;(四)交易所认可的其他约定方式。待购回期间标的证券涉及吸收合并、要约收购、权证发行公司缩股或公司分立等事件时,客户应当提前购回。发生第六十二条情形的,公司应及时通知融入方和融出方公司因自身原因导致发生第六十二条第(三)、(四)、(五)项情形的,还应当按照《业务协议》的有关约定承担违约责任。待购回期间标的证券涉及跨市场吸收合并的,融入方应当提前购回。第七章附则本办法由清算部、融资融券部共同负责解释。本办法自下发之日起执行。',)

提供证券公司股票质押式回购交易业务结算管理办法模版会员下载,编号:1700805869,格式为 docx,文件大小为16页,请使用软件:wps,office word 进行编辑,PPT模板中文字,图片,动画效果均可修改,PPT模板下载后图片无水印,更多精品PPT素材下载尽在某某PPT网。所有作品均是用户自行上传分享并拥有版权或使用权,仅供网友学习交流,未经上传用户书面授权,请勿作他用。若您的权利被侵害,请联系963098962@qq.com进行删除处理。

下载

下载 下载

下载 下载

下载 下载

下载 下载

下载 下载

下载 下载

下载 下载

下载 下载

下载 下载

下载 下载

下载 下载

下载