增值税税收筹划案例,增值税税收筹划案例2023年

本作品内容为增值税税收筹划案例,格式为 doc ,大小 49192 KB ,页数为 4页

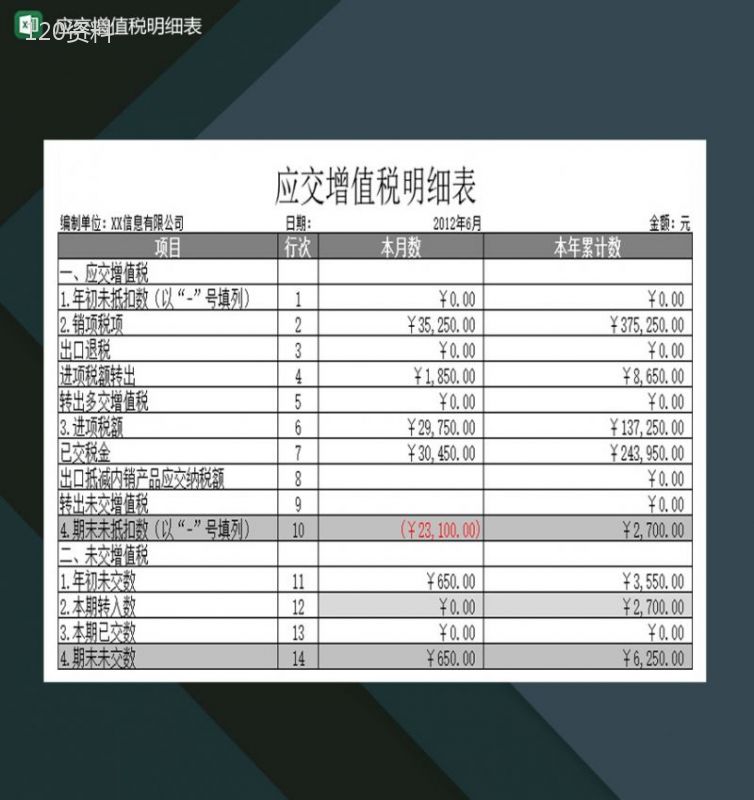

('一、增值税纳税人的税收筹划【案例1】光明化肥生产有限责任公司生产悄售农用化肥,年不含税悄售收入为200万元,梢货适用税率13%。不含税可抵扣购进金额140万元,购货适用税率13%,年应纳税额7.8万元,请分析该企业是作为一般纳税人划算还是作为小规模纳税人划算。解析:该企业的增值率为30%[(200-140)/200],大于23.08%,企业选择作为小规模纳税人税负较轻。因此,企业可以通过分设为4—5个独立核算的企业,使其销售额都在50万元以下,符合小规模纳税人的标准。分设后纳税为6万元(200×3%),可节税1.8万元。企业通过无差别平衡点增值率进行判定,小规模纳税人可通过联合的方式使销售额符合一般纳税人的标准,进而转变成一般纳税人;而一般纳税人则可以通过分立的方式,分立后缩小销售额,使其具备小规模纳税人的条件而转变为小规模纳税人,从而取得节税利益。当进行纳税人身份筹划时,还要考虑国家对纳税人认定的要求,客户索取发票的情况、分立和合并的差别及法律手续等,只有综合考虑,才能有利于纳税人利益最大化目标的实现。二、增值税计税依据的税收筹划【案例2】华联时装经销公司商品销售的平均利润为30%。该公司准备在春节期间开展一次促销活动,以扩大该企业在当地的影响。现有两个个方案:方案一,让利20%销售,即8折销售;方案二,赠送20%的购物券;请分析两种方式下企业的税收利益,从中体会税收策划的意义。解析:现以销售10000元的商品为基数,具体计算分析如下:方案一,让利20%销售商品。让利销售这种营销方式,可以将折扣额和销售额开在同一张发票上。依据税法规定,折扣额和销售额开在同一张发票上的,可以按折扣后的净额计算增值税。让利20%销售,就是将计划作价为10000元的商品作价8000元销售出去。假设购进成本为含税价7000元,企业的应纳税情况及税后利润情况如下:应纳增值税=8000÷1.17×17%-7000÷1.17×17%=145.30(元)城建税及附加=145.30×(7%+3%)=14.53(元)利润额=8000÷1.17-7000÷1.17-14.53=854.7-14.53=840.17(元)所得税=840.17×25%=210.04(元)税后利润=840.17-210.04=630.13(元)方案二:赠送价值20%的购物券。根据增值税暂行条例规定,企业以买一赠一等方式组合销售本企业商品的,不属于捐赠,应将总的销售金额按各项商品的公允价值的比例来分摊确认各项的销售收入。公司赠送购物券这种营销方式,就是当消费者购买价值满10000元的商品,就赠送2000元的商品。相当于公司一共销售10000元,成本8400(7000+1400)元.公司销售10000元商品应纳增值税为:10000÷1.17×17%-8400÷1.17×l7%=232.48(元)城建税及附加=232.48×(7%+3%)=23.25(元)利润额=10000÷1.17-7000÷1.17-1400÷1.17-23.25=1344.27(元)所得税=1344.27×25%=336.07(元)税后利润=1344.27-336.07=1008.20(元)通过比较可以看出,方案二的税后利润大于方案一,是一个最优方案。2.委托代销方式选择的税收筹划1【案例3】清凉苦瓜茶厂为小规模纳税人,适用征收率为3%。该苦瓜茶厂为了在该市茶叶市场上打开销路,与一家知名度较高的茶叶店协商,委托茶叶店代销苦瓜茶。在洽谈中,茶厂遇到了困难:该茶叶店为增值税一般纳税人,适用增值税税率为13%。由于茶厂为小规模纳税人,不能开具增值税专用发票,这样,苦瓜茶的增值税税负将达到13%。经过咨询,有专家提出,将茶叶店的一角拒台租赁给茶厂经营,可降低税负。现比较分析如下:方案一:苦瓜茶厂以每市斤250元的含税价委托茶叶店代销,茶叶店再以每市斤400元的含税价对外销售,其差价150元/市斤作为代销手续费。预计每年销售1000斤苦瓜茶,则:茶厂应纳增值税=1000×250÷l.03×3%=7281.55(元)茶厂城建税及教育费附加=7281.55×(7%+3%)=728.16(元)茶厂收益=1000×250÷1.03一728.16=241990.29(元)茶叶店应纳增值税=销项税额一进项税额=1000×400÷l.13×l3%-0=46017.7(元)茶叶店应纳营业税=价差×5%=150×1000×5%=7500(元)茶叶店应纳城建税、教育费附加=(46017.7+7500)×(7%+3%)=5351.77(元)茶叶店总税负=46017.7+7500+5351.77=58869.47(元)茶叶店收益=100O×400÷1.13-1000×250-7500-5351.77=88982.3(元)方案二:茶叶店与茶厂签订租货合同。茶厂直接在茶叶店销售苦瓜茶,仍按价差150元/市斤作为租赁费支付给茶叶店。则茶叶店只需缴纳营业税,而无须缴纳增值税。茶厂应纳增值税=1000×400÷l.03×3%=11650.49(元)茶厂城建税和附加=11650.49×(7%+3%)=1165.05(元)茶厂收益=不含税收入-租金-城市维护税及附加=1000×400÷1.03-150000-1165.05=237184.46(元)茶叶店应纳营业税=150×1000×5%=7500(元)茶叶店应纳城建税及附加=75OO×(7%+3%)=750(元)茶叶店总税负=7500+750=8250(元)茶叶店收益=150000-8250=141750(元)比较:方案二茶厂的收益237184.46元,小于方案一收益241990.29元,方案二茶叶店的收益141750元,远大于方案一收益88982.3元,选择方案二,茶叶店可以多获利52767.7元,茶厂少获利4805.83元,茶叶店可采取措施,弥补茶厂的损失。【案例4】A企业为一般纳税人生产企业,B企业为一般纳税人商业企业,A企业欲同B企业签订一项代销协议,由A企业委托B企业代销产品,不论采取何种销售方式,A企业的产品在市场上以每件0.1万元的价格销售。代销协议方案有两个:一是采取代销手续费方式,B企业以每件0.1万元的价格对外销售A企业的产品,根据代销数量,向A企业收取20%的代销手续费,即B企业每代销一件A企业的产品,收取0.02万元手续费,支付给A企业0.08万元;二是采取视同买断方式,B企业每售出一件产品,A企业按0.08万元的协议价收取货款,B企业在市场上仍要以每件0.1万元的价格销售A企业的产品,实际售价与协议之间的差额,即每件0.02万元归B企业所有。假定到年末,A企业的进项税额为12万元,B企业售出该产品1000件,企业应当采取哪一种方案较为合适?方案一:A企业应纳增值税额=1000×0.1×17%-12=5(万元),B企业应纳增值税额=1000×0.1×17%-1000×0.1×17%=0,B企业应纳营业税额=1000×0.02×5%=1(万元),A企业与B企业应纳流转税额合计为6万元(5+1)。2方案二:A企业应纳增值税额=1000×0.08×17%-12=1.6(万元).B企业应纳增值税额=1000×0.1×17%-1000×0.08×17%=3.4(万元)。A企业与B企业的应纳流转税额合计5万元(1.6+3.4)方案一与方案二相比:A企业应纳增值税额减少3.4万元(5-1.6),B企业应纳流转税额增加2.4万元(3.4-1),A企业与B企业应纳流转税额合计减少1万元.因此,作为A企业而言应当选择方案2,作为B企业而言应当选择方案1;作为A、B企业的共同利益而言应当选择方案2.在实际运用时,视同买断代销方式会受到一些限制:首先,采取这种方式的优越性只能在双方都是一般纳税人的前提下才能得到体现,如果一方为小规模纳税人,则受托方的进项税额不能抵扣,就不宜采取这种方式。其次,节约的税额在双方之间如何分配可能会影响到该种方式的选择。【案例5】一般纳税人光明厨具公司外购用于生产的钢材时,得到的报价是:一般纳税人开出专用发票,报价,含税价格50000元/吨;小规模纳税人报价,税务所代开征收率为3%的专用发票,含税价格为44000元/吨。试做出该企业是否应从小规模纳税人购货的决策。解析:由价格折让临界点得知,增值税税率为17%,小规模纳税人的征收率为3%时,价格折让临界点为86.79%,即临界点时的价格为43395元(50000x86.79%),而小规模纳税人的实际价格44000元大于临界点的价格43395元,因此,适宜从一般纳税人处采购原材料。若该厨具厂从小规模纳税人处只能取得不能进行抵扣的普通发票,由价格临界临界点84.02%得知,只有在小规模纳税人报价的含税销售价格低于42010元(50000x84.02%)时,才能考虑从小规模纳税人处购货。一般纳税人进货时,可以根据价格折让临界点,计算出进货临界点价格,用临界点价格与小规模纳税人处进货价格进行比较,就可以选择出供货方,获得最大的税后收益。对于小规模纳税人来说,无论是从一般纳税人处进货,还是从小规模纳税人处进货,都不能进行税款抵扣,所以,只要比较供货方的含税价格,从中选择出价格较低者。另外,如果一般纳税人采购货物用于在建工程、集体福利、个人消费等项目,也不能抵扣进项税额,所以,其选择供货方的方法也是比较含税价,从中选择价格较低者。三、增值税减免税的税收筹划为了用税收政策促进经济发展,在增值税法规和各种补充规定中有一些减免税优惠政策。由于增值税免税规定的存在,纳税人可以利用法定的免税规定,达到节税的目的。增值税补充规定等措施规定的免税项目主要有:农业生产资料,包括饲料(指销售给饲料生产企业、饲养单位及个体养殖户的饲料)、农膜、化肥、农药;国有粮食企业销售政策性粮油;海洋开采石油(天然气)项目的进口物资;国家鼓励发展的投资项目的进口设备;外商投资企业从事“来料加工”、“进料加工”或生产销售国际中标产品;进口金精矿砂;农村电网维护费;残疾人员提供应税劳务等。【案例6】某市牛奶公司饲养奶牛生产牛奶,将产出的新鲜牛奶进行加工制成奶制品,再将奶制品梢售给各大商业公司,或直接通过销售网络转销给居民。奶制3品适用17%的增值税税率。该公司进项税额主要包括两部分:一是向农民个人收购的草料部分,可以抵扣13%的进项税额;二是公司水费、电费和修理用配件等按规定可以抵扣进项税额。与销项税额相比,这两部分进项税额数额较小,致使公司的增值税税负较高。为了取得更高的利润,公司除了加强企业管理外,还必须努力把税负降下来。从公司的客观情况来看,税负高的原因在于公司的进项税额太低,因此,公司进行税务筹划的关健在于如何增加进项税额。围绕进项税额,公司采取了以下筹划方案:公司将整个生产流程分成饲养场和牛奶制品加工厂两部分,饲养场和奶制品加工厂均实行独立核算。分开后,饲养场属于农产品生产单位,按规定可以免征增值税,奶制品加工厂从饲养场购入的牛奶可以抵扣13%的进项税额。现将公司实施筹划方案前后有关数据对比如下:实施前:假定2005年度从农民生产者手中购入的金额为100万元,允许抵扣的进项税额为13万元,其他水电费、修理用配件等进项税额为8万元,全年奶制品销售收入为500万元,则:例2一421某市牛奶公司饲养奶牛生产牛奶,将产出的新鲜牛奶进行加工制成奶制品,再将奶制品梢售给各大商业公司,或直接通过销售网络转销给居民。奶制品适用17%的增值税税率。该公司进项税额主要包括两部分:一是向农民个人收购的草料部分,可以抵扣13%的进项税额;二是公司水费、电费和修理用配件等,按规定可以抵扣进项税额。与销项税额相比,这两部分进项税额数额较小,致使公司的增值税税负较高。为了取得更高的利润,公司除了加强企业管理外,还必须努力把税负降下来。从公司的客观情况来看,税负高的原因在于公司的进项税额太低,因此,公司进行税务筹划的关健在于如何增加进项税额。围绕进项税额,公司采取了以下筹划方案:公司将整个生产流程分成饲养场和牛奶制品加工厂两部分,饲养场和奶制品加工厂均实行独立核算。分开后,饲养场属于农产品生产单位,按规定可以免征增值税,奶制品加工厂从饲养场购入的牛奶可以抵扣13%的进项税额。现将公司实施筹划方案前后有关数据对比如下:实施前:假定2005年度从农民生产者手中购入的金额为100万元,允许抵扣的进项税额为13万元,其他水电费、修理用配件等进项税额为8万元,全年奶制品销售收入为500万元,则:应纳增值税额=销项税额一进项税额=500×17%-(13十8)=64(万元)税负率=64÷500=12.8%实施后:饲养场免征增值税,假定饲养场销售给奶制品厂的鲜奶售价为350万元其他资料不变。则:应纳增值税=销项税额一进项税额=500×17%-(350×l3%+8)=31.5(万元)税负率=31.5÷500=6.3%方案实施后比实施前节省增值税额:64-31.5=32.5(万元)4',)

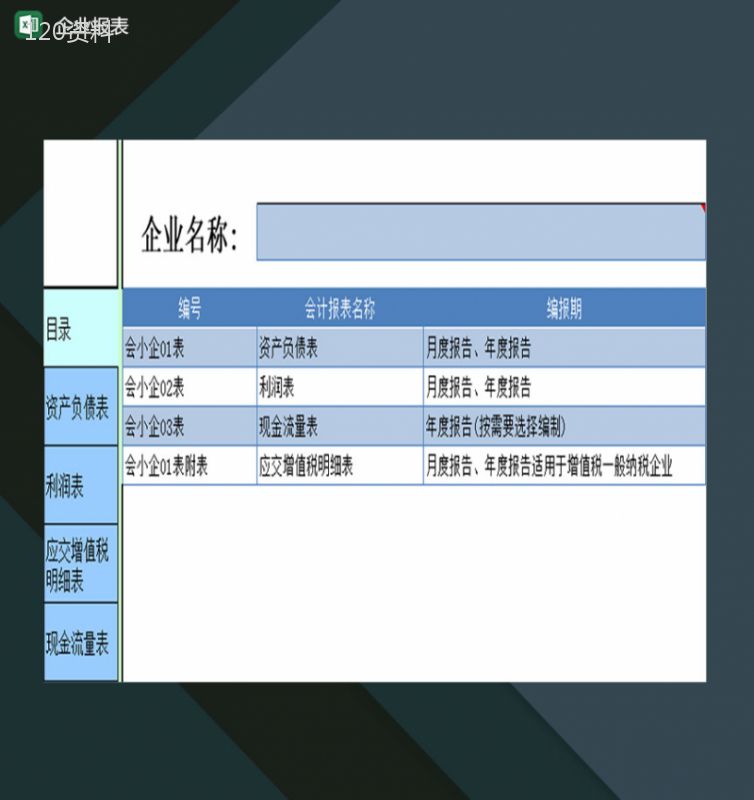

提供增值税税收筹划案例,增值税税收筹划案例2023年会员下载,编号:1700742171,格式为 docx,文件大小为4页,请使用软件:wps,office word 进行编辑,PPT模板中文字,图片,动画效果均可修改,PPT模板下载后图片无水印,更多精品PPT素材下载尽在某某PPT网。所有作品均是用户自行上传分享并拥有版权或使用权,仅供网友学习交流,未经上传用户书面授权,请勿作他用。若您的权利被侵害,请联系963098962@qq.com进行删除处理。

下载

下载 下载

下载 下载

下载 下载

下载 下载

下载 下载

下载 下载

下载 下载

下载 下载

下载 下载

下载 下载

下载 下载

下载