融资租赁业务及售后回租介绍,融资租赁和融资性售后回租的区别

本作品内容为融资租赁业务及售后回租介绍,格式为 doc ,大小 48640 KB ,页数为 4页

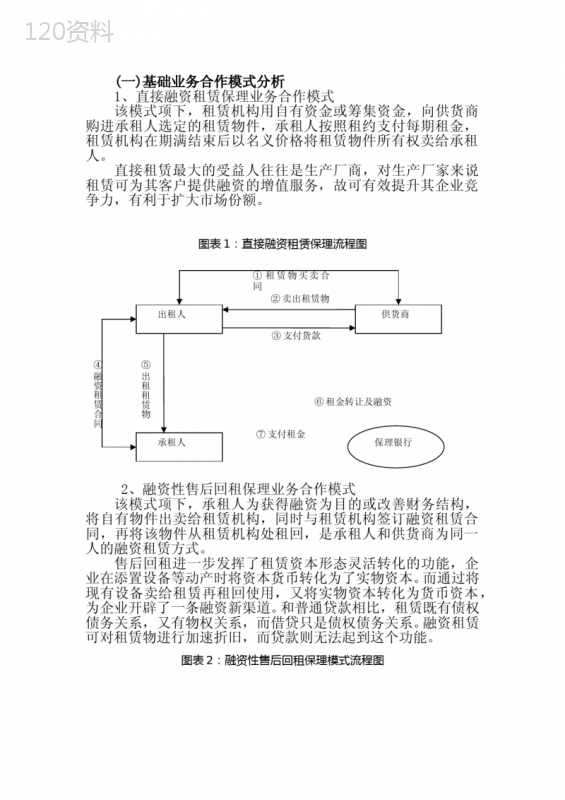

('(一)基础业务合作模式分析1、直接融资租赁保理业务合作模式该模式项下,租赁机构用自有资金或筹集资金,向供货商购进承租人选定的租赁物件,承租人按照租约支付每期租金,租赁机构在期满结束后以名义价格将租赁物件所有权卖给承租人。直接租赁最大的受益人往往是生产厂商,对生产厂家来说租赁可为其客户提供融资的增值服务,故可有效提升其企业竞争力,有利于扩大市场份额。图表1:直接融资租赁保理流程图2、融资性售后回租保理业务合作模式该模式项下,承租人为获得融资为目的或改善财务结构,将自有物件出卖给租赁机构,同时与租赁机构签订融资租赁合同,再将该物件从租赁机构处租回,是承租人和供货商为同一人的融资租赁方式。售后回租进一步发挥了租赁资本形态灵活转化的功能,企业在添置设备等动产时将资本货币转化为了实物资本。而通过将现有设备卖给租赁再租回使用,又将实物资本转化为货币资本,为企业开辟了一条融资新渠道。和普通贷款相比,租赁既有债权债务关系,又有物权关系,而借贷只是债权债务关系。融资租赁可对租赁物进行加速折旧,而贷款则无法起到这个功能。图表2:融资性售后回租保理模式流程图①租赁物买卖合同②卖出租赁物③支付货款出租人承租人供货商④融资租赁合同⑤出租租赁物⑥租金转让及融资⑦支付租金保理银行3、厂商租赁保理业务合作模式该模式项下,租赁机构通过供货商(及其经销商),签订针对其终端用户融资的合作协议,并通过为终端客户提供金融租赁服务,使终端客户为从供货商获得的设备支付租金,成为承租人,从而获得设备使用权的租赁形式。通常,供应商承担回购责任。厂商租赁其实是直接租赁的一种变形,是厂商为了销售采取的融资租赁。由于设备所有权未发生转移,所以比分期付款有更安全的资金回收保障。图3:厂商租赁保理流程图(二)基础交易模式准入标准及操作流程上述三种基础交易以租赁公司为授信主体,须严格按照民银发[2014]86号《关于印发<中国民生银行租赁保理业务管理办法>及操作流程的通知》及我行相关管理办法操作执行。三、售后回租无追索权保理合作模式(一)模式简介1、产品简介特殊的售后回租业务,银行买断租赁公司的应收租金,根据承租人的信用状况给予支付对价,还款时由承租人将租赁款划至我行指定账户的一种融资业务。2、主要参与方保理银行租赁机构(出租人)承租人④支付租金②设备融资租赁①设备买卖③租金转让及融资保理银行出租人供货商承租人(用户)⑤支付租金②出租③租金转让及融资④支付货款①提交设备⑥设备回购承租人:授信主体,资金的需求方,同时亦为资产的出售方,承租人在将资产出售给租赁公司后通过回租的方式保留资产的占有、使用、收益权,同时定期支付租赁款至我行指定账户租赁公司:支付对价买入承租人出售的资产,同时将该资产租回给承租人,并将应收租赁款债权转让给我行。民生银行:买断租赁公司的应收租金,支付对价至租赁公司。3、业务模式在我行全程监管资金流向的前提下,企业客户(承租人)、我行及租赁公司通过融资租赁售后回租+无追索权保理的模式,提供资金满足企业资金需求。4、业务优势(1)盘活固定资产;(2)加速固定资产折旧。租赁物按照折旧年限和租赁年限两者孰低的原则计提折旧,通常情况下,租赁年限低于折旧年限。虽然提取的折旧总额没变,但法定折旧可以提前完成,使企业实现延期纳税;(3)租赁公司可对租金增值部分(即售后回租的租息)开具增值税发票,企业客户可全额按照17%的税率进项抵扣,降低实际融资成本;(4)增加融资渠道,优化企业筹资结构;(5)无追索权保理将税收政策红利转换为我行中间业务收入。对于企业客户能够享受到的税收抵扣优惠,我行可以通过售后回租无追索权保理业务,在不增加企业实际融资成本的前提下,将这部分优惠让渡给我行和租赁公司,增加银行综合收益。按企业实际承担成本6%(一年期基准利率)为例,通过上述业务模式,我行的实际收益相当于基准上浮10%:内容直接投放通过租赁方式承租人名义成本6%7.02%承租人实际成本6%6%银行收入6%6.59%租赁公司收入-3.6‰(净收入)2014年初,《关于铁路运输和邮政业营业税改征增值税试点有关政策的补充通知》下发,该文对财政部、国家税务总局发布的财税[2013]106号文件中关于融资租赁行业的“营改增”政策做了补充,补充通知明确了承租方支付的租息和手续费等,由融资租赁公司企业开具相应金额的增值税专用发票,且承租企业可用作17%的进项税抵扣。因此,直接投放即流动资金贷款投放模式下,由于租赁公司没有介入,承租人不享受进项税抵扣的政策,故承担的贷款利息=名义成本=实际成本=银行收入=6%。通过租赁方式投放模式下,由于租赁公司的介入,承租人享受进项税抵扣的政策,所以6%0.17=1.02%,即当承租人的名义成本达到7.02%时,实际成本为6%。这个实际成本与直接投放时持平。简单的说是银行和租赁公司一起分享了抵扣部分的收益,没有额外增加企业的成本。(实际操作中根据银行贷款利息和中间业务收入比例的不同,实际收益会稍有差异)5、银行资金渠道(1)表内资金出账。(2)对接安驰、收款权等表外出账。',)

提供融资租赁业务及售后回租介绍,融资租赁和融资性售后回租的区别会员下载,编号:1700806720,格式为 docx,文件大小为4页,请使用软件:wps,office word 进行编辑,PPT模板中文字,图片,动画效果均可修改,PPT模板下载后图片无水印,更多精品PPT素材下载尽在某某PPT网。所有作品均是用户自行上传分享并拥有版权或使用权,仅供网友学习交流,未经上传用户书面授权,请勿作他用。若您的权利被侵害,请联系963098962@qq.com进行删除处理。

下载

下载 下载

下载 下载

下载 下载

下载 下载

下载 下载

下载 下载

下载 下载

下载 下载

下载 下载

下载 下载

下载 下载

下载